Negli ultimi anni i Titoli di Stato hanno fornito rendimenti a zero, o addirittura sotto zero. Adesso, con il rialzo dei tassi, stiamo assistendo a un rinnovato interesse nei confronti dei Titoli di Stato.

Ma a cosa è dovuto questo cambio di rotta?

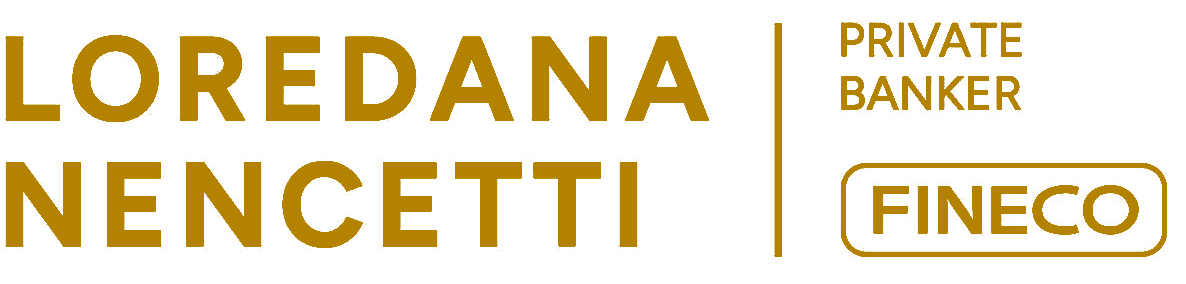

Sicuramente alla frenesia del momento e al clima emotivo che porta a investire sul reddito fisso. Un’analisi dei dati, al solito, ci porta alla conclusione di sempre: è meglio non concentrarsi esclusivamente sulle cedole e ricordarsi dell’azionario, soprattutto sul lungo periodo, per preservare e accrescere il valore del proprio portafoglio.

Come possiamo vedere dal prospetto qui sopra, il settore azionario è quello che fornisce maggiori margini di guadagno. Di sicuro non aiuta il clamore con cui spesso vengono comunicate dai media le correzioni dei mercati, che incidono sulla percezione comune: di rado, infatti, vengono comunicate con la medesima enfasi le fasi di recupero. Il clamore delle notizie negative non viene compensato dall’analisi oggettiva dei fatti. Questo, purtroppo, distorce il quadro decisionale di molti risparmiatori.

Facciamo un esempio.

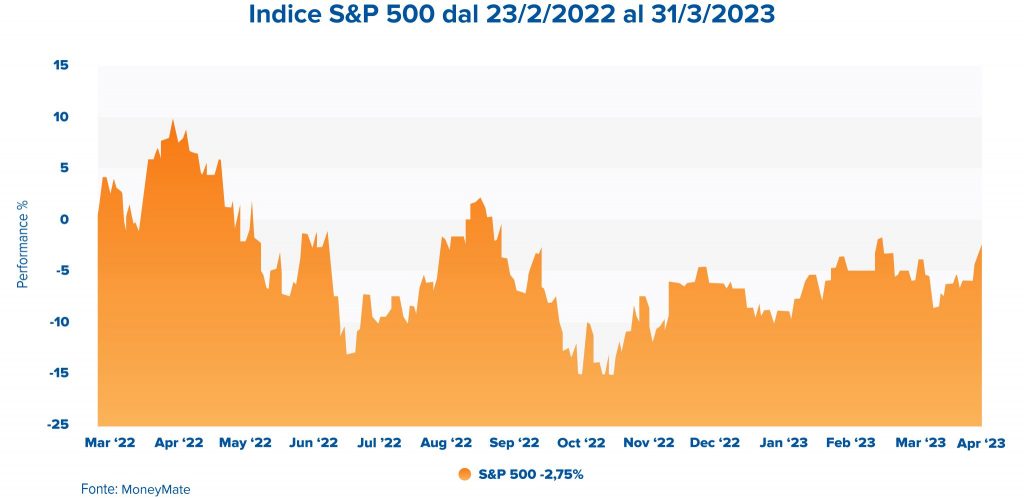

Parliamo di qualcosa che, ahimè, abbiamo sempre sotto gli occhi: come sono andati i mercati dall’inizio della guerra ad oggi?

Il 23 febbraio 2022, vigilia dell’invasione russa in Ucraina, l’S&P 500 era a 4.225 punti mentre il 14 ottobre scorso – minimo di quella correzione – era a 3.583 punti (-15,2%) e oggi è a 4.109 punti, cioè a meno di tre punti percentuali rispetto a inizio 2022. Con l’inizio della guerra, molti temevano una pesante correzione dei listini e una lunga fase negativa per il mercato azionario. Oggi, dati alla mano, possiamo invece che nulla di tutto questo è accaduto: anzi, chi ha mantenuto l’investimento in Borsa non ha quasi subito perdite.

Come dico da sempre nel mio VALUE GENERATION, è necessario essere pazienti nel lungo periodo e non ci si deve scomporre di fronte a fisiologiche correzioni dei mercati per generare rendimenti composti superiori sia all’investimento in Titoli di Stato che in strumenti di liquidità.

Ragionando quindi sul medio-lungo termine, è importante identificare – da soli se si è esperti, oppure con l’aiuto di un consulente finanziario – gli ambiti che probabilmente mostreranno una crescita degli investimenti e di valore nei prossimi anni, i cosiddetti megatrend: indirizzi macro che hanno la capacità di trasformare in maniera irreversibile la società, l’ambiente e il nostro modo di vivere. Già ne conosciamo alcuni: l’automazione, la cybersecurity, l’intelligenza artificiale, la sostenibilità, attraverso aziende che investono in ambiti legati alla transizione energetica, al cambiamento climatico, alla mobilità sostenibile e all’uguaglianza sociale.

Sarà guardando a tali trend strutturali che sarà possibile cavalcare l’onda della crescita economica con investimenti mirati.