L’inflazione, gioie e dolori.

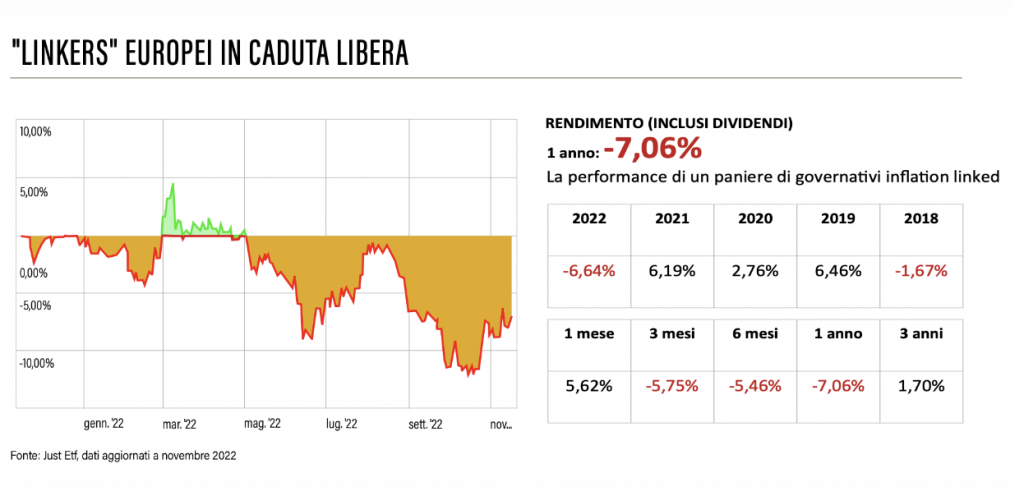

Molti esperti ritengono che i rendimenti del bond governativo italiano siano arrivati alle stelle per effetto dell’aumento dell’inflazione.

Per quanto nei primi mesi sia possibile ancora vedere rendimenti apprezzabili, è probabile che ciò non accada negli anni futuri, dato l’inevitabile rientro dell’inflazione. Sarà allora che la tentazione di cedere in anticipo il bond prenderà il sopravvento, annullando il giusto compenso dato dal lungo orizzonte temporale. Ciò che sembra oggi un investimento sicuro, ovvero un bond governativo, in realtà sul lungo periodo diventa una scommessa sull’inflazione.

Per poter avere beneficio dall’inflazione, bond e obbligazioni devono avere una durata lunga; eppure, proprio a causa della durata lunga, questi investimenti restano molto esposti ai tassi, che oggi non presentano un trend discendente favorevole.

Quale può essere, dunque, una soluzione?

Come dico nel mio metodo Value Generation che puoi scaricare gratuitamente da qui, è importante diversificare e dividere il capitale, a seconda della propria predisposizione al rischio, tra liquidità e azioni. Se abbiamo prestabilito obbiettivi di investimento a lungo termine lasciamo perdere quando i mercati scendono velocemente. Le televisioni ed i giornali sfornano cattive notizie ma noi abbiamo il compito di non lasciarci prendere dal panico, così come non deve fuorviarci l’entusiasmo di mercati che vanno molto bene. Non sono le obbligazioni, ma gli indici borsistici dei Paesi già segnati da inflazione che hanno dimostrato di crescere in maniera proporzionale al valore medio annuale dell’inflazione da cui sono stati colpiti.

Serve liquidità per il breve termine e azioni per il lungo.

La liquidità oggi è fondamentale sia per far fronte ad emergenze sia per cavalcare eventuali opportunità improvvise date dalla volatilità dei mercati. È molto importante anche diversificare settorialmente tra USA, Europa e qualche paese in via di sviluppo.

Molti investitori, eppure, preferiscono la prudenza: è proprio la mentalità di approccio al rischio che deve cambiare.

Come ribadisco, di nuovo, nel mio Value Generation, il rendimento senza il rischio non esiste e non esiste nemmeno un modo sicuro per non essere toccati dalla volatilità.

Spesso l’alternativa e quasi sempre migliore soluzione è quella di non fare assolutamente niente, nella consapevolezza che dopo ogni tempesta torna il sereno. È necessario imparare a stare fermi e capire che ciò che oggi scende domani risalirà: in media ogni 10 anni la borsa guadagna il 100%.

È nella media che dobbiamo valutare il risultato, mai nel day-by-day o year-by-year.

Scarica gratuitamente il mio ebook sul metodo Value Generation cliccando sul link qui sotto!